金健米业资产置换:以盈利资产置换两家亏损子公司 其中一家收入甚至不够给员工发工资

出品:新浪财经上市公司研究院

作者:浪头饮食/ 郝显

近日,金健米业披露与控股股东资产置换议案,意在解决同业竞争问题。

但是根据披露出来的信息,拟置出的三家公司均为稳定盈利的子公司,拟置入的两家公司则问题重重,其中的裕湘食品连续亏损的同时还拥有较高的有息负债,中南粮科院同样持续亏损,2023年收入仅161万元,还不够给员工发工资。

在这种情况下,拟置入的两家亏损公司估值增值率却远高于三家盈利公司,这究竟是否合理?

金健米业资产置换方案是否合理?

近日,金健米业召开董事会,通过了《关于公司与控股股东湖南粮食集团有限责任公司实施资产置换暨关联交易的议案》。

根据该议案,金健米业将向控股股东湖南粮食集团有限责任公司(以下简称“湖南粮食集团”)购买其持有的——湖南裕湘食品有限公司(以下简称“裕湘食品”)100%股权和中南粮油食品科学研究院有限公司(以下简称“中南粮科院”)82%股权,同时拟向控股股东出售三家子公司,分别为湖南金健进出口有限责任公司(以下简称“金健进出口”)100%股权、金健农产品(湖南)有限公司(以下简称“金健农产品(湖南)”)100%股权和金健农产品(营口)有限公司(以下简称“金健农产品(营口)”)100%股权。

公司称,本次置换主要是为了降低与控股股东之间的同业竞争问题,减少潜在关联交易,同时使上市公司进一步聚焦粮油食品加工主业。目前该议案已经经过董事会同意,还需要经过11月25日股东大会的审议。

值得一提的是,拟置入资产与置出资产估值增值率差异巨大。拟置出的三家公司评估增值率均低于0.0018%,而拟置入的裕湘食品增值率达到22.32%,由于其净资产金额最大,评估增值金额达到2811.9万元。另一家拟置入公司中南粮科院评估增值率为2.38%,也远大于置出公司。

从盈利状况来看,拟置出的三家子公司均为稳定盈利的公司,而拟置入公司则在亏损。金健米业总共有15家主要子公司,2023年其中6家在亏损9家盈利,金健进出口、金健农产品(湖南)、金健农产品(营口)三家公司营业利润合计达到1454.51万元,其中金健进出口以774.16万元的营业利润排第三。

反观拟置入的两家公司,裕湘食品2023年亏损1088.6万元,今年前七个月亏损635.61万元;中南粮科院则分别亏损380.94万元及207.35万元。此外,裕湘食品还存在部分员工未缴纳社保,及部分房屋未办理产权证及早期老厂房原始构建资料缺失的瑕疵。

裕湘食品主要生产、销售挂面、波纹面、米粉、红薯粉等产品,拥有“裕湘”品牌,在郴州和长沙建立了生产基地。2023年其毛利率不到14%,而费用率达到11%。去年存货3524.65万元,占营业收入的8.81%,应收账款1061.72万元,占营收2.65%,信用减值和资产减值合计660.65万元。

在亏损的同时,裕湘食品还拥有较高的负债。截至2024年7月,短期有息负债达到8527.99万元,长期借款1101.34万元,此外还有1407.7万元的应付账款,而账面货币资金仅为3158.33万元,远不足以覆盖短债。

中南粮科院是一家以科研、检测及咨询服务为主的平台公司,当前业务收入规模偏弱,盈利能力不强。2023年收入仅为161万元,而管理费用达到165.31万元,支付给职工的现金为288万元,收入甚至不够给员工发工资。

截至2024年7月,中南粮科院总资产4312.22万元,其中3702.18万元为其他应收款,占到86%。

对于湖南粮食集团来说,以两家亏损公司置换稳定盈利的子公司,算不算损害上市公司利益呢?

粮油业务销量持续下滑

目前的金健米业也是麻烦缠身。

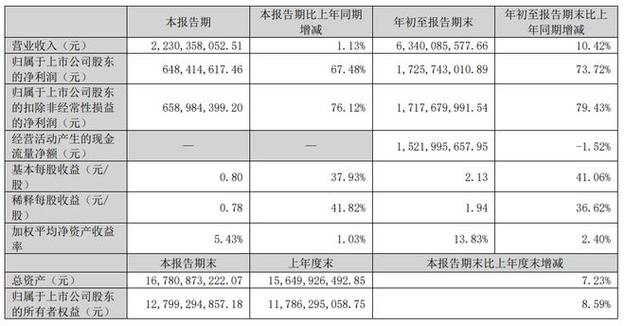

从2021年到2022年,金健米业连续亏损两年。2023年公司扭亏为盈,但是营收大幅下滑24%,今年前三季收入再度减少18.27%,归母净利润减少至64.92万元,尤其第三季度扣非亏损728.42万元。

金健米业是一家食品公司,主营业务主要包含粮油板块、乳业板块和休闲食品板块。其中粮油食品加工业务是主要收入来源,2023年收入占比达到55%,农产品毛利收入占到31%,但是毛利率仅为1.1%。

2019年以来粮油食品业务毛利率大幅带动公司整体毛利率下行,2022年公司毛利率仅为2.92%,比2018年下降8.59个百分点。2023年毛利率回升至4.6%,但是费用率达到4.03%,这使得公司仍徘徊在盈亏线上。

毛利率持续下滑主因是粮油原材料采购成本上涨,而在激烈竞争下,公司无法提升产品终端销售价格对冲成本。

从2019年以来金健米业一直在降低费用率,2018年销售费用率高达近9%,2023年已降至2%以下,管理费用率则从3.39%降至1.83%,这在一定程度上拉高了净利润。

事实上,最麻烦的是金健米业主要产品的销量仍未停止下滑,从2022年起,金健米业主要产品销售量就开始大幅下滑,当年品牌大米销量减少25.88%,品牌包装油销量减少11.57%。2023年品牌大米和品牌面制品销量分别下滑9.25%及7.46%,今年上半年品牌大米和品牌面制品销量继续下滑14.66%及41.8%。

从整个行业来看,食用油从2022年以来就面临销量减少的问题,挂面企业销量也在减少。在总体销量减少,提价困难的情况下,压力自然传导到了米面粮油企业身上,而对于金健米业这种中小玩家来说,面临的压力只会更大。

今年前三季金健米业经营活动现金流转负,净流出5246万元,货币资金同比减少了9%。在业绩的持续下滑下,债务压力开始凸显。金健米业账面一直存在大额有息负债,每年都在大量借新还旧,截至今年前三季度,其短期有息负债达到6.69亿元,而货币资金仅1.81亿元,远不足以覆盖短债。

◎欢迎您留言咨询,请在这里提交您想咨询的内容。

留言评论